سلام عزیزان

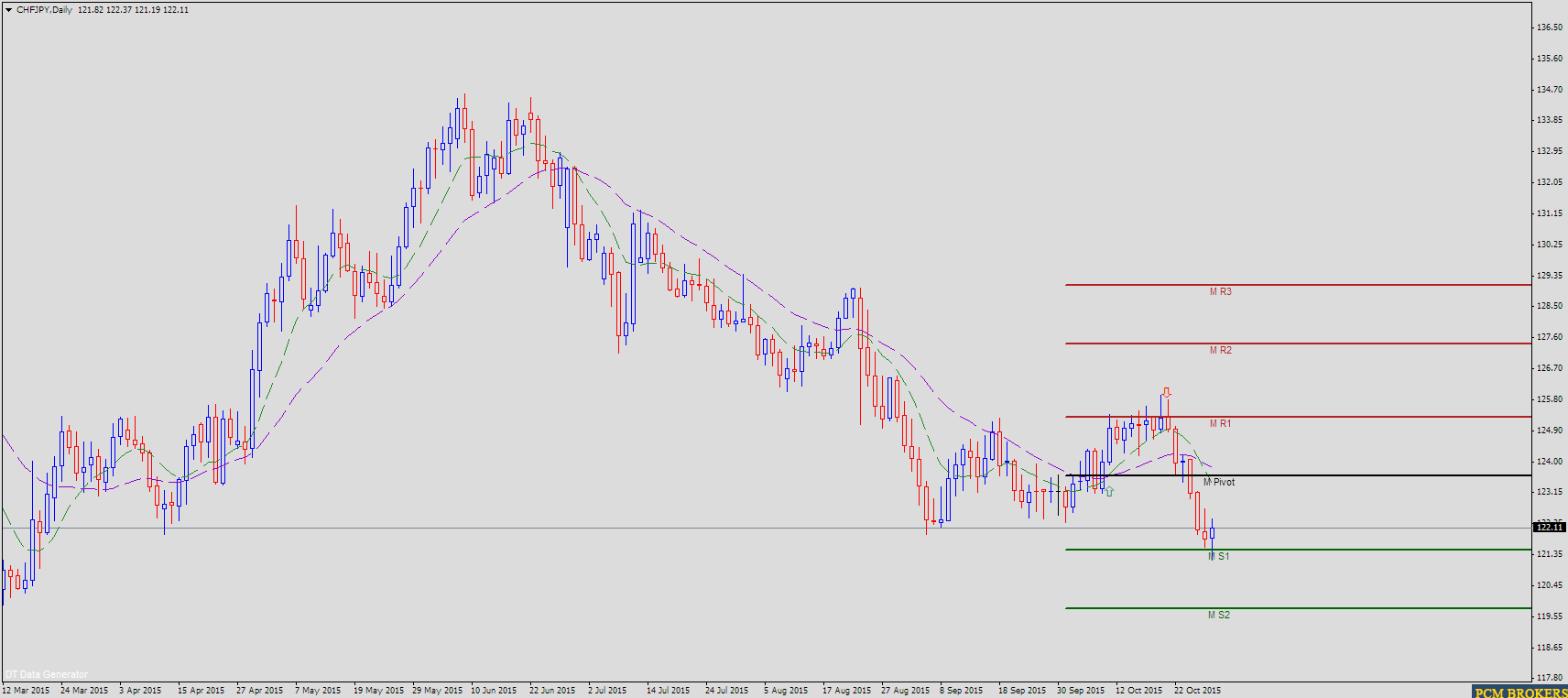

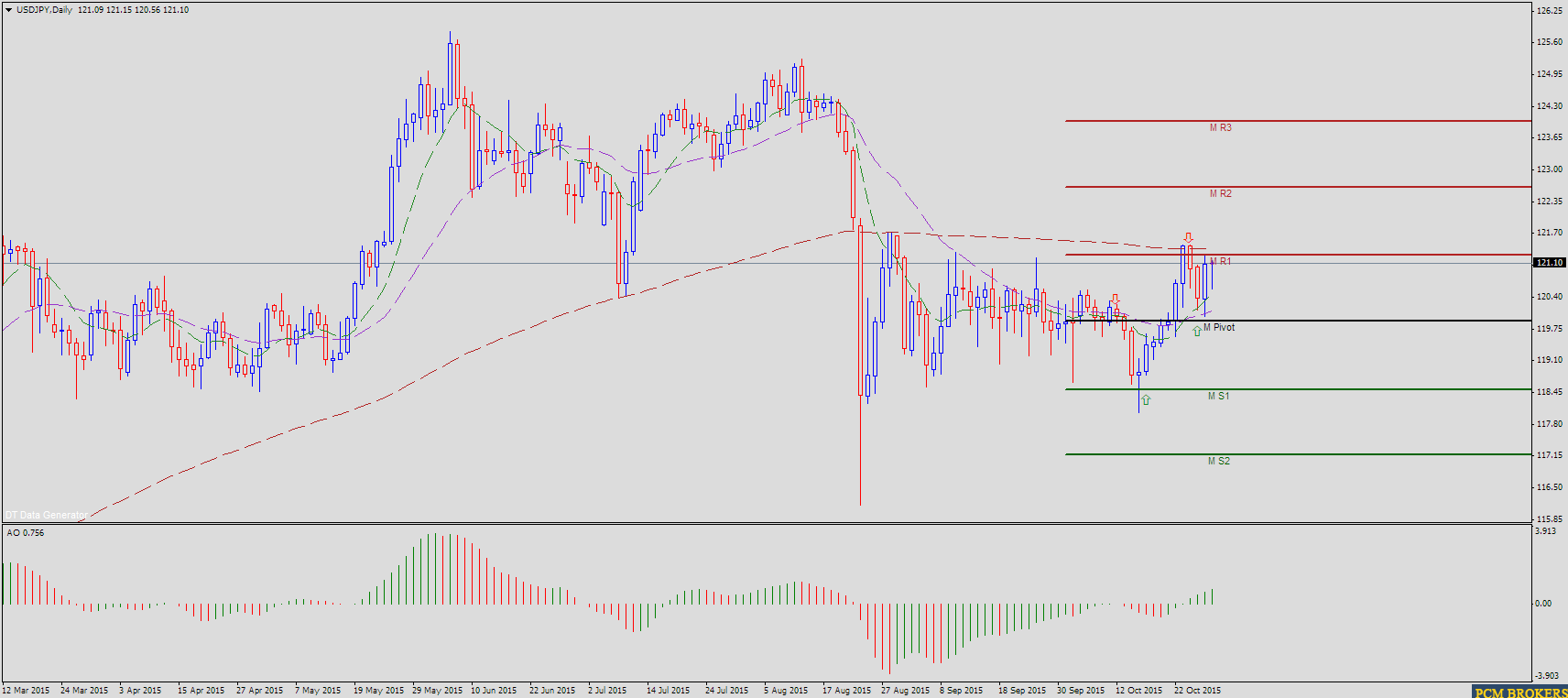

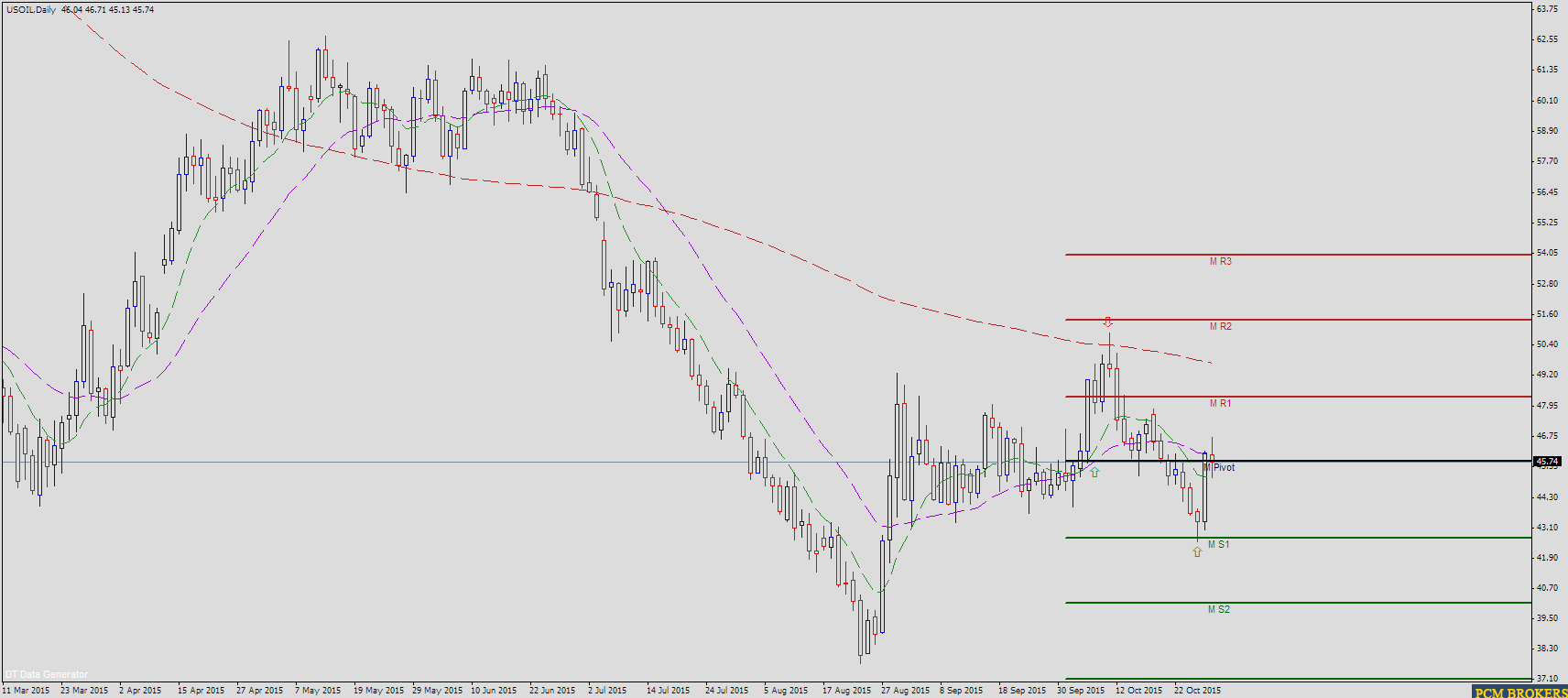

بنده هم ضمن تائید فرمایش اقا کارن و اقا حسین ؛ و اینکه یک استراتژی خوب باید بتونه در کلیه تایم ها جواب تقریبا یکسان داشته باشه ولی اگه از بنده بپرسید بهترین و مفید ترین بخش متاتریدر کدومه ؟ بدون هیچ تردید عرض میکنم تایم های مختلف ، و یک تریدر بزرگترین هنرش باید تلفیق تایمها برای فهم بهتر موقعیت موج هست ، یک مثال ساده میارم ، فرض کنید میخواهید با موینگ 110 ترید کنید ، خوب یک چارت با این موینگ اگه داشته باشید ، در تایم 4 وقتی قیمت موینگ را تاچ میکنه ، باید همین چارت را در 15 دقیقه ببینیم ، که بخوبی نشون خواهد داد که قیمت بیشترین فاصله را با موینگ داره و این نقطه محل ورود نزولی یا صعودی را نشون میده

بهر حال خواستم عرض کنم که برای کسب مهارت در ترید باید دست فرمونمون در چرخیدن بین تایم ها عالی و بی نقص باشه ، چون تایم های مختلف با هر استراتژی هم که بخواهیم ترید کنیم، حرف برای گفتن دارند

شادکام باشید

بنده هم ضمن تائید فرمایش اقا کارن و اقا حسین ؛ و اینکه یک استراتژی خوب باید بتونه در کلیه تایم ها جواب تقریبا یکسان داشته باشه ولی اگه از بنده بپرسید بهترین و مفید ترین بخش متاتریدر کدومه ؟ بدون هیچ تردید عرض میکنم تایم های مختلف ، و یک تریدر بزرگترین هنرش باید تلفیق تایمها برای فهم بهتر موقعیت موج هست ، یک مثال ساده میارم ، فرض کنید میخواهید با موینگ 110 ترید کنید ، خوب یک چارت با این موینگ اگه داشته باشید ، در تایم 4 وقتی قیمت موینگ را تاچ میکنه ، باید همین چارت را در 15 دقیقه ببینیم ، که بخوبی نشون خواهد داد که قیمت بیشترین فاصله را با موینگ داره و این نقطه محل ورود نزولی یا صعودی را نشون میده

بهر حال خواستم عرض کنم که برای کسب مهارت در ترید باید دست فرمونمون در چرخیدن بین تایم ها عالی و بی نقص باشه ، چون تایم های مختلف با هر استراتژی هم که بخواهیم ترید کنیم، حرف برای گفتن دارند

شادکام باشید

نظر